新报告显示 2021 年罕见病药物开发资金同比增长 28%

996人浏览 / 0人评论

lobal Genes 的 NEXT 报告记录了对罕见病的 229 亿美元投资以及对该类别的兴趣和投资者信心的增长,超过了大多数生物技术和健康领域

加利福尼亚州 ALISO VIEJO--( BUSINESS WIRE )-- (美国商业资讯)--领先的罕见病组织Global Genes与DealForma合作,今天预览了有关罕见病药物开发投资状况的新数据和分析。研究结果将在 2 月份的 Global Genes 的 NEXT 2022 报告中完整发表,表明人们对罕见病领域的投资兴趣日益浓厚,而且势头持续。

Global Genes 首席执行官 Craig Martin 表示: “罕见疾病继续对投资者具有强大的吸引力,2021 年筹集的大量资金用于推进专注于罕见疾病的公司和管道就证明了这一点。” “我们希望并期望该行业将继续通过大量机会来加强有前途的生物技术,在加速审查中,这可以解决目前没有批准治疗的数千种罕见遗传病的巨大负担和根本原因。”

主要研究结果如下:

- 2021 年,罕见病治疗开发商通过公共和私募股权以及债务融资共筹集了 229 亿美元。这比 2020 年筹集的 180 亿美元增长了 28%。

- 罕见病治疗行业创造了风险投资融资的新纪录,该行业共筹集了 88 亿美元,高于 2020 年筹集的 72 亿美元。反映可通过风险融资获得的大量资金,共有 29罕见病轮次超过 1 亿美元,高于一年前的 22 轮,而 2018 年仅为 6 轮。

- 虽然 A 系列交易的数量从一年前的 45 笔下降到 2021 年的 39 笔,但对早期交易的需求仍然强劲;罕见病药物开发商在 2021 年的 A 轮融资中筹集了 24 亿美元,高于去年同期 A 轮融资的 22 亿美元。总体而言,A轮融资占罕见病药物开发商2021年风险投资总额的27.2%。

- 到 2021 年,罕见病治疗开发商的平均风险投资达到 8320 万美元,高于一年前的 7470 万美元。

- 虽然罕见病药物开发商的首次公开募股以创纪录的速度开年,但下半年金融活动的转变使罕见病公司的首次公开募股活动脱轨。事实上,首次公开募股是罕见病筹款较一年前下降的一个领域。总体而言,罕见病药物开发商在 2021 年的 23 宗 IPO 中总共筹集了 43 亿美元,低于上一年的 25 宗交易的 45 亿美元。

- 截至 6 月 30 日,共有 17 笔罕见病 IPO 完成,融资总额为 34 亿美元,占当年募集资金总额的 79%。今年上半年的平均 IPO 交易规模总计 2.002 亿美元。相比之下,2021 年下半年罕见病 IPO 的平均价格为 108.7 美元。

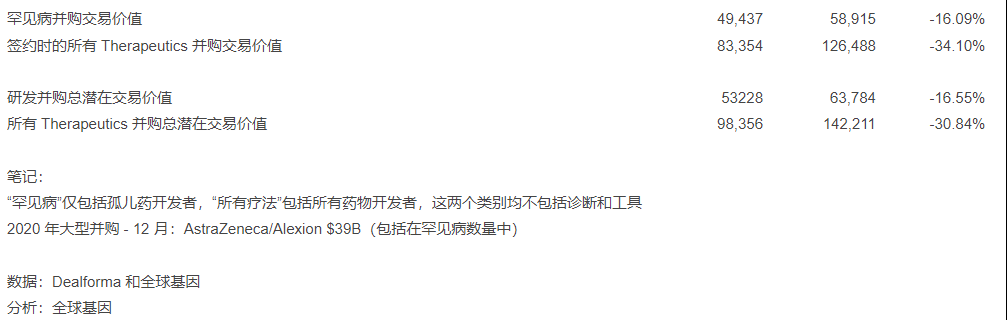

- 罕见病治疗开发商是 48 宗并购交易的标的,比 2020 年减少 1 宗。其中 32 宗交易披露的价值总计 532 亿美元,其中 494 亿美元在交割时支付。罕见病交易占所有生物制药治疗并购交易的 29%,占 2021 年所有报告的并购交易价值的 54%。总体而言,生物制药治疗行业的并购交易为 167 笔,总价值为 983 亿美元。

- 尽管在 2018 年、2019 年和 2020 年没有大笔交易提振整体数量的情况下,并购活动未能达到创纪录水平,但收购罕见病药物开发商仍是今年最大的并购交易。总体而言,罕见病并购交易占 2021 年所有治疗性并购交易支出的 59.3%,高于不包括大型交易的 22.8%。事实上,2021年十大交易中,有七宗以罕见病公司为标的。

- 2021 年,涉及罕见病治疗的合作交易总价值从 2020 年的 352 亿美元上升到 597 亿美元的总潜在价值。完成时披露的总价值从 2020 年的 45 亿美元上升到 48 亿美元。总数罕见的合作交易从 2020 年的 135 起增加到 180起。

注册登陆

本站搜索

最新文章

- 遗传常识-纯合/杂合/半合子

- Dystrogen Therapeutics 研究性嵌合细胞疗法 DT-DEC01 治疗 Duchenne 肌营养不良症临床显示有显著的功能和生物标志物改进

- Sarepta 同时布局外显子跳跃、PPMO和DMD 基因治疗

- CureDuchenne 通过投资 Code BioTherapeutics 继续致力于下一代基因治疗

- 遗传性包涵体肌病的基因研究进展2019.05.025

- 糖皮质激素能延缓可行走DMD患者并发症发生

- 肌肉剪切波弹性成像可用于监测 DMD 进展

- 新报告显示 2021 年罕见病药物开发资金同比增长 28%

- 揭开药品价格的神秘面纱

- 跳跃基因的适应将CRISPR-Cas基因写入技术推向新高度

至爱微信服务号

至爱微信服务号

全部评论